そもそも相続税とは?どんな仕組み?|不動産窓口の相談窓口|株式会社マトリックストラスト

相続税が課税される人の割合は2023年には9.9%と増加傾向であり、今後も同程度あるいはそれ以上で推移する可能性は高いでしょう。そこで、今回は相続税の概要や計算方法、税率を中心に解説します。

❏ 相続税の概要

そもそも相続税は死亡した被相続人から各相続人が相続や遺贈(遺言により指定した人に財産を分配すること)などにより取得した財産価額の合計額が基礎控除額を超えるときに課税されます。

各相続人とは、民法上で財産を相続できる権利のある相続人(その子どもである代襲者を含む)、遺贈により財産を取得した受贈者です。

❏ 相続税の計算方法

相続税を算出する際は財産一覧の作成、評価と基礎控除の計算を行います。財産価格には民法上の相続財産、相続税法独自のみなし相続財産、相続時精算課税や相続開始(被相続人が死亡した日)前の暦年贈与の贈与財産が含まれます。

暦年贈与の贈与財産については、令和5年12月31日までは相続開始前3年以内の贈与が対象でしたが、令和6年1月1日以降は、相続開始前7年以内に延長されました。(令和8年12月31日までに相続が発生した場合の生前贈与の持ち戻し期間は3年。令和9年1月1日以降に相続が発生すると持ち戻し期間が3年を超え、令和12年12月31日までの相続開始日が課税対象。相続開始前の7年間のすべての贈与が相続財産に加算されるのは、令和13年1月1日以降。)

また、仏壇などの非課税財産、被相続人の借入金などの債務、葬儀費用は差し引くことができます。

一方、基礎控除の計算方法は「3,000万円+600万円×法定相続人の数」です。例えば、相続人が配偶者と子ども2人の場合は、法定相続人は3人となり、基礎控除は「3,000万円+600万円×3人=4,800万円」

となります。つまり、被相続人の財産価格が4,800万円以下なら財産の分け方に関わらず非課税になるのです。相続税は、財産価格から基礎控除を差し引き、全体の課税価格を計算します。それを各相続人に割り当て、それぞれの課税価格に税率を掛けて計算します。例えば、全体の課税価格は4,000万円、相続人が配偶者と子ども2人の場合、相続税は法定相続人に割り当てたものとして計算します。課税価格は配偶者に2分の1にあたる2,000万円、子どもそれぞれ4分の1にあたる1,000万円ずつとなり、それぞれに税率を掛けて

各相続人の相続税を求めるのです。

また、みなし相続財産のひとつである生命保険の死亡保険金には、財産価格に加えなくも済む非課税限度額(非課税枠)の特例制度が存在します。死亡保険金の非課税限度額の計算方法は「500万円×法定相続人の数」です。

例えば、法定相続人が4人の場合、非課税限度額は「500万円×4人=2,000万円」となります。つまり、このケースでは死亡保険金が2,000万円以下なら財産価格に加算されません。ただ、法定相続人以外が遺贈で死亡保険金を取得した場合、非課税限度額の特例制度は利用できないため、死亡保険金と同額が

財産価格に加算されます。

❏税率の説明

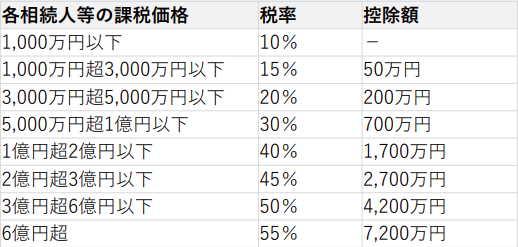

相続税の税率は累進課税制度を採用しています。税率は各相続人の課税価格に比例して高くなります。

例えば、相続人である配偶者の課税価格が2,000万円とします。この場合、相続税は「課税価格2,000万円×15%-控除額50万円=250万円」です。この相続税250万円の内訳は1,000万円部分の「1,000万円×10%=100万円」と1,000万円を超える部分の1,000万円に対する「1,000万円×15%=150万円」になります。

つまり、相続税は単純に税率を掛けるのでなく、課税価格の段階ごとに応じて複数の税率を用いているのです。

❏ 地価の高いエリアに自宅のある人は相続税が発生する可能性が高い

特に財産を持っていないと考えている人でも、都内など地価の高いエリアに自宅がある場合、相続税が発生する可能性が高いです。例えば、東京都世田谷区が発表した「世田谷区土地利用現況調査」では2011年、2016年、2021年の各年で、専用宅地の面積別での増減数を調査しています。このレポートによると、2021年時点において50~100平方メートルの規模の専用宅地が2016年から2021年の5年間で約4,000件ともっとも増加しています。世田谷区におけるもっとも多い50~100平米メートルの専用宅地の場合、相続税はどの程度になるのでしょう。土地の財産価格は路線価という国税庁で定めた1平方メートルあたりの相続税評価額で計算します。

例えば、世田谷区経堂一丁目に土地を75平方メートル所有しているとしましょう。世田谷区経堂一丁目の2018年度路線価は45万円です。財産価格は「路線価45万円×75平方メートル=3,375万円」となり、財産価格には建物の固定資産税評価額や他の財産も加算されるため、基礎控除額を超える可能性があるのです。ただ、小規模宅地等の特例により、自宅の財産価格を通常の80%に下げて、基礎控除額より低くできる可能性はあるでしょう。しかし、相続税の確定申告をすることが条件です。地価の高いエリアに自宅がある場合、相続税の発生と相続税の確定申告の有無について事前に確認することをおすすめします。

❏相続税が発生するかどうか事前に確認しておこう

相続する財産の評価額が「3,000万円+600万円×法定相続人の数」計算する基礎控除額の範囲内であれば相続税は発生しません。ただし、地価の高い地域に自宅を持っているような人は超えて

しまう可能性があるので注意が必要です。

流動性の高い現預金などの資産がほとんどなく、地価の高い不動産のみの資産の場合、「相続税はかかるが支払う現金がない」という状況に陥る可能性があります。相続になってから慌ててしまう前に、申告・納付の義務があるかどうかなど確認をしておくと賢明です。